开发商如何大幅节省成本

任何类型的金融投资都应该能带来复利。随着时间的推移,这将被动地增加你的投资价值。

如果您开始投资,您应该学习如何理解时间的流逝对您所投资的美元的价值的影响。

它的意思是货币的时间价值是指投资的钱可以赚取利息,并且将来的价值会比现在更高。

“今天有人坐在树荫下,是因为很久以前有人种了一棵树。”——沃伦·巴菲特

假设年市场利率为 10%,那么 100 美元的存款到年底将获得 10% 或 10 美元的收益:2020 年的 100 美元相当于 2021 年的 110 美元。

作为开发商投资者,您应该始终做出有关现金流的决策,并在投资任何资产之前准备将未来现金流考虑在内的现金流分析。

❗️在投资之前计算投资的现值和未来值,因为现值总是小于未来值。

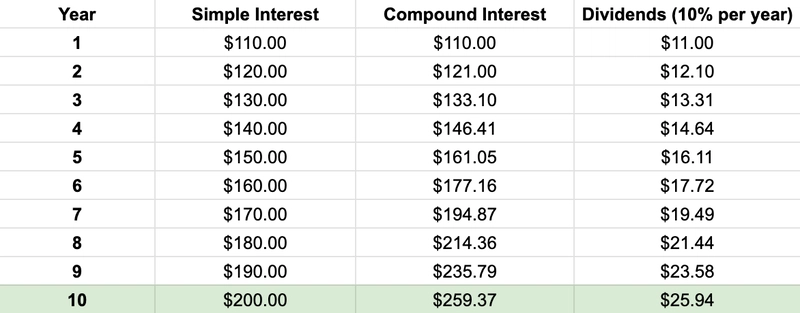

这是事实,因为金钱可以赚取单利和复利:

-

简单利息仅根据上述示例在本金(原始投资金额)上赚取:2020 年 100 美元;2021 年 110 美元;2022 年 120 美元 => 每年,100 美元的投资将赚取 10 美元。

-

复利是根据前期本金 + 利息计算得出的:2020 年为 100 美元;2021 年为 100 美元 * 1.10 = 110 美元;110 美元 * 1.10 = 121 美元 => 由于复利,最初的 100 美元投资每年将增加 10 美元以上。

使用单利和复利计算,10 年后投资余额会有什么差异?

下面是用 JavaScript 编写的简单复利计算器的主要实现算法,它可以根据初始本金轻松计算投资的复利和未来几年的总存款价值:

// this function will return a table with data for all next years

const calculate = ({ principal, years, interest }) => {

const rate = interest / 100;

// the first entry is year 0—makes the logic simpler below

const table = [[0, principal, principal, 0]];

for (let i = 1; i <= years; i++) {

table.push([

i, // year number

table[i - 1][1] + principal * rate, // with simple interest

table[i - 1][2] * (1 + rate), // with compounding interest

table[i - 1][2] * rate // compounding dividends this year

]);

}

// remove convenience entry for year 0

return table.slice(1);

};

“复利是世界第八大奇迹。懂它的人,就能赚钱;不懂它的人,就只能付出代价。”——阿尔伯特·爱因斯坦

复利对投资者的重要性

如果你想学习如何轻松让钱为你工作,那就先学习复利的原理吧!它能帮你成倍地增长财富,因为你不仅可以获得初始投资(本金)的利息,还能获得利息之上的利息!

让我用一些例子来说明如何让你的钱为你赚更多的钱:

🎓 为孩子的大学学费存钱

目标:从出生开始储蓄18年。

问题:如果平均利率为 10%,那么今天您需要存多少钱才能使投资在 18 年后增长到 50,000 美元?

公式:pv = fv / (1 + i) ^ n

解释:

-

您希望在 18 年后获得 50,000 美元,因此 fv(未来价值)为 50,000

-

周期数为18年,n = 18

-

利率为10%,i = 0.1

-

你不知道 pv(现值),所以在我们的方程中它是未知的

解决方案:pv = $50000 / (1 + 0.1) ^ 18 = $8992.94

👉 您今天需要投资 8992.94 美元,每年支付 10%,18 年后您将拥有 50000 美元。

如果您想按月投资而不是一次性投资,那么您每月需要多少钱?

🚘 X年后买车

目标:5 年内存够钱买一辆价值 50,000 美元的汽车。

问题:在当前市场利率为 7% 的情况下,您每月需要投资多少钱才能在 5 年内存下 50,000 美元?

公式:PMT = (FV * i) / (nx ((1 + i/n) ^ nx (t - 1))) (大写字母表示这是年金问题)

解释:

-

你想每年储蓄,以便在5年后获得5万美元。你需要计算年金的未来价值(FV)。

-

时间为t = 5年,每月复利次数n = 12

-

利率为7%,i = 0.07

-

您不知道 PMT(为在 5 年内实现目标必须支付的每月金额),因此在我们的等式中它是未知的。

解决方案:PMT = (50000 * 0.07) / (12 x ((1 + 0.07/12) ^ 12 x 5 - 1)) = $698.30

👉 您需要每月向您的储蓄账户存入 698,30 美元,利率为 7%,以便在 5 年内购买价值 50,000 美元的汽车。

🏦投资债券

目标:长期投资债券(一年以上)。

假设你正在考虑投资债券。你的经纪人建议你购买200张3年期、利率为6%的XYZ公司债券,该债券每半年支付一次利息。

您要求经纪人提供更多说明,他们很乐意提供:

-

这些债券的面值为 50 美元,自发行日起 3 年后到期

-

6% 是合同利率,您将获得

-

这些债券每半年支付一次利息,因此您每 6 个月将获得 3% 的利息

你所了解的内容:

-

债券投资=200张债券x50美元=10000美元

-

半年利息支付 = 10000 美元 x 3% = 300 美元(每年两次)

-

合同利率=每年6%

-

通货膨胀率=2%

-

到期日 = 3 年或 6 个时间段

问题:您的投资现值是多少?3 年后您将获得多少钱的回报?

要回答你的问题,你必须分析债券——对债券进行估值:

步骤 1:计算债券面的 pv(总金额的现值)

公式:pv = fv / (1 + ir) ^ n — 等式现值等于未来值乘以因子,其中“ir”是通货膨胀率。

pv = $10000 / (1 + 0.02) ^ 3 = $9423.22 — 3 年后债券面值的现值。

步骤 2:计算定期债券利息支付的 PV(年金现值)

首先,我们需要计算半年利息支付额 = 10000 美元 x 3% = 300 美元(每年两次)

PVIFA = (1 - (1 + i) ^ -n) / i => (1 - (1 + 0.03) ^ -6) / 0.03 = 5.42

这意味着你收到的每一美元,其现值为5.42美元。现在,你可以根据每半年收到的付款金额计算出现值:现值 = 300美元 * 5.42美元 = 1626美元

步骤3:将步骤1+步骤2的结果相加,计算出债券3年的价值:

受 3 年 2% 的通货膨胀率影响,您的资金在 2022 年的现值为 9.423,22 美元 + 1.626 美元 = 11.049,22 美元。

💬 结论

财务经理的主要任务之一是利用复利来估计投资的风险和回报,并比较投资风险和回报以分析财务挑战和机遇。

要选择适合长期投资的金融产品,作为投资者,您需要了解一些指标。复利的力量就是其中之一。

这比听起来容易,而且你不需要成为一名财务经理就能做到。只需记住,年回报率的细微变化可能会影响我们投资的未来价值。因此,如果你的目标是最大化未来财富,就应该避免任何降低年回报率的事情,并抓住每一个提高年回报率的机会。

📌 来源

免责声明:作者观点仅代表其个人,不构成任何形式的财务建议。IlonaCodes 发布的任何内容均不构成投资建议,亦不应依赖 IlonaCodes 发布的任何数据或内容进行任何投资活动。

鏂囩珷鏉ユ簮锛�https://dev.to/ilonacodes/how-developers-can-supercharge-their- savings-3oh8 后端开发教程 - Java、Spring Boot 实战 - msg200.com

后端开发教程 - Java、Spring Boot 实战 - msg200.com